2024/05/29 知らないと損する⁉お金や税金ニュースVol.80

今回のテーマは、『「定額減税」控除しきれない場合に支給される「調整給付」とは?』です。

今年6月から実施される「定額減税」により、企業や給与担当者には多大な事務負担が発生し、各方面で対応に追われています。

扶養家族の人数によって減税額も変わりますが、その減税額が所得税や住民税から控除しきれないと見込まれる場合には、「調整給付」によって給付金を受け取ることが可能です。

□■━━━「調整給付」とは━━━■□

「調整給付」とは、定額減税の額を所得税や住民税から控除しきれないと見込まれる場合に、その差額が自治体から給付される制度です。

「調整給付」については、自治体によって6月以降に順次実施予定であり、給付額は下記の算式のように計算されます。

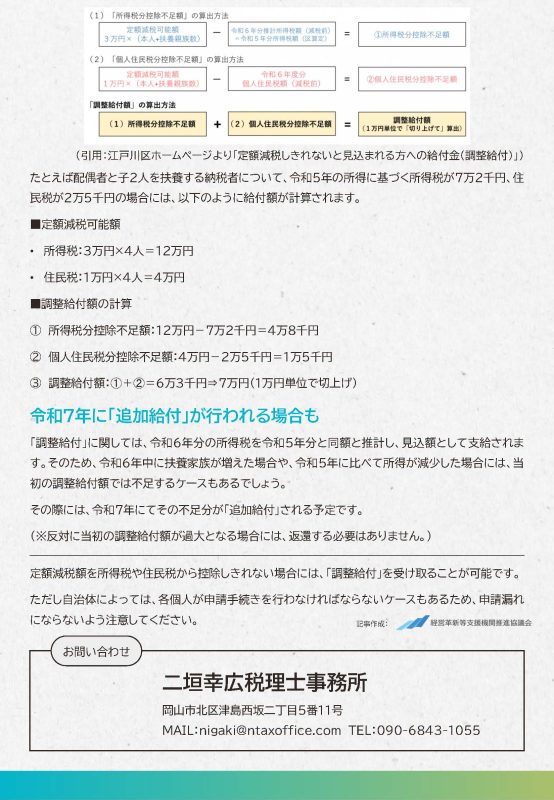

(1)「所得税分控除不足額」の算出方法

【定額減税可能額:3万円×(本人+扶養親族数)】-【令和6年分推計所得税額(減税前)=令和5年分所得税額(区算定)】=【①所得税分控除不足額】

(2)「個人住民税分控除不足額」の算出方法

【定額減税可能額:1万円×(本人+扶養親族数)】-【令和6年度分個人住民税額(減税前)】=【②個人住民税分控除不足額】

「調整給付額」の算出方法

【(1)所得税分控除不足額】+【(2)個人住民税分控除不足額】=【調整給付額(1万円単位で「切り上げて」算出)】

たとえば配偶者と子2人を扶養する納税者について、令和5年の所得に基づく所得税が7万2千円、住民税が2万5千円の場合には、以下のように給付額が計算されます。

◎定額減税可能額

◎調整給付額の計算

□■━━━令和7年に「追加給付」が行われる場合も━━━■□

「調整給付」に関しては、令和6年分の所得税を令和5年分と同額と推計し、見込額として支給されます。

そのため、令和6年中に扶養家族が増えた場合や、令和5年に比べて所得が減少した場合には、当初の調整給付額では不足するケースもあるでしょう。

その際には、令和7年にてその不足分が「追加給付」される予定です。

(※反対に当初の調整給付額が過大となる場合には、返還する必要はありません。)

□■━━━まとめ━━━■□

定額減税額を所得税や住民税から控除しきれない場合には、「調整給付」を受け取ることが可能です。

ただし自治体によっては、各個人が申請手続きを行わなければならないケースもあるため、申請漏れにならないよう注意してください。

今回のテーマは、『「定額減税」控除しきれない場合に支給される「調整給付」とは?』です。

今年6月から実施される「定額減税」により、企業や給与担当者には多大な事務負担が発生し、各方面で対応に追われています。

扶養家族の人数によって減税額も変わりますが、その減税額が所得税や住民税から控除しきれないと見込まれる場合には、「調整給付」によって給付金を受け取ることが可能です。

□■━━━「調整給付」とは━━━■□

「調整給付」とは、定額減税の額を所得税や住民税から控除しきれないと見込まれる場合に、その差額が自治体から給付される制度です。

「調整給付」については、自治体によって6月以降に順次実施予定であり、給付額は下記の算式のように計算されます。

(1)「所得税分控除不足額」の算出方法

【定額減税可能額:3万円×(本人+扶養親族数)】-【令和6年分推計所得税額(減税前)=令和5年分所得税額(区算定)】=【①所得税分控除不足額】

(2)「個人住民税分控除不足額」の算出方法

【定額減税可能額:1万円×(本人+扶養親族数)】-【令和6年度分個人住民税額(減税前)】=【②個人住民税分控除不足額】

「調整給付額」の算出方法

【(1)所得税分控除不足額】+【(2)個人住民税分控除不足額】=【調整給付額(1万円単位で「切り上げて」算出)】

たとえば配偶者と子2人を扶養する納税者について、令和5年の所得に基づく所得税が7万2千円、住民税が2万5千円の場合には、以下のように給付額が計算されます。

◎定額減税可能額

◎調整給付額の計算

□■━━━令和7年に「追加給付」が行われる場合も━━━■□

「調整給付」に関しては、令和6年分の所得税を令和5年分と同額と推計し、見込額として支給されます。

そのため、令和6年中に扶養家族が増えた場合や、令和5年に比べて所得が減少した場合には、当初の調整給付額では不足するケースもあるでしょう。

その際には、令和7年にてその不足分が「追加給付」される予定です。

(※反対に当初の調整給付額が過大となる場合には、返還する必要はありません。)

□■━━━まとめ━━━■□

定額減税額を所得税や住民税から控除しきれない場合には、「調整給付」を受け取ることが可能です。

ただし自治体によっては、各個人が申請手続きを行わなければならないケースもあるため、申請漏れにならないよう注意してください。

□■━━━━━━━━問い合わせ先━━━━━━━━■□

【発行】

二垣幸広税理士事務所

二垣社会保険労務士事務所

二垣行政書士法人

株式会社二垣経営研究所

【ご意見・お問い合わせ】

電話:090-6843-1055

FAX:086-899-6714

メール:nigaki@ntaxoffice.com

━━━━━━━━━━━━━━━━━━━━━━━━

記事の複製・転載を禁じます

二垣幸広税理士事務所

二垣幸広行政書士事務所

株式会社二垣経営研究所

〒700-0086

岡山市北区津島西坂2丁目5-11

HOME

サービス内容

価格表

事務所概要

当事務所の強み

SDGsへの取り組み

よくある質問

プライバシーポリシー

セキュリティ対策

Copyright © 二垣幸広税理士事務所 二垣幸広行政書士事務所 All Rights Reserved.