2025.11.13 知らないと損するお金や税金ニュースVol.118

今回のテーマは、『<年末調整>令和8年分の扶養控除等申告書は記載誤りが続出!?』です。

令和7年度税制改正により、大学生世代の子を対象とする「特定親族特別控除」が創設され、令和7年分以後の所得税に適用されます。

この改正に伴い、令和8年分以後の給与の源泉徴収事務において使用する「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除等申告書)の記載事項も変更され、例年以上に記載誤りの発生が懸念されます。

□■━━━特定親族特別控除における100万円の分岐点━━━■□

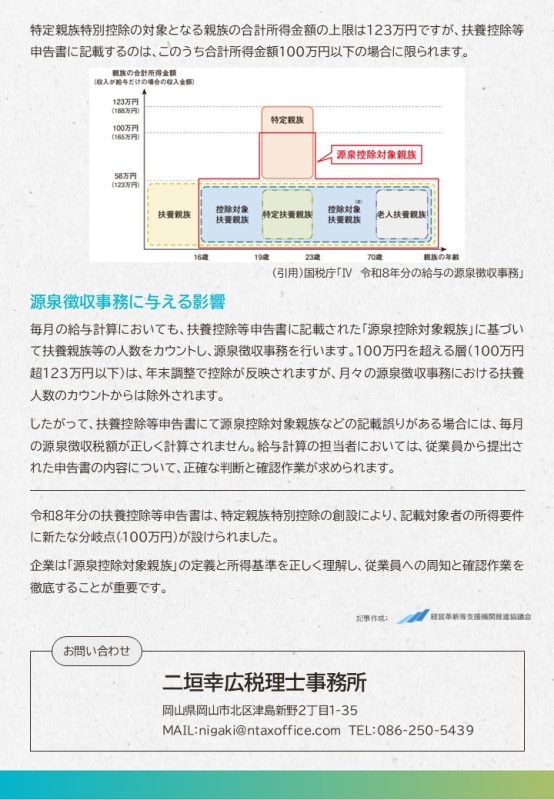

令和8年分以後、扶養控除等申告書に記載すべき親族は「源泉控除対象親族」と定義されました。

この「源泉控除対象親族」には、従来の控除対象扶養親族(合計所得58万円以下)に加え、19歳以上23歳未満の特定親族のうち、合計所得金額が58万円超100万円以下の人も含まれます。

特定親族特別控除の対象となる親族の合計所得金額の上限は123万円ですが、扶養控除等申告書に記載するのは、このうち合計所得金額100万円以下の場合に限られます。

▼詳細はこちら

国税庁「Ⅳ 令和8年分の給与の源泉徴収事務」

https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/113.pdf

□■━━━源泉徴収事務に与える影響━━━■□

毎月の給与計算においても、扶養控除等申告書に記載された「源泉控除対象親族」に基づいて、扶養親族等の人数をカウントし、源泉徴収事務を行います。

100万円を超える層(100万円超123万円以下)は、年末調整で控除が反映されますが、月々の源泉徴収事務における扶養人数のカウントからは除外されます。

したがって、扶養控除等申告書にて源泉控除対象親族などの記載誤りがある場合には、毎月の源泉徴収税額が正しく計算されません。

給与計算の担当者においては、従業員から提出された申告書の内容について、正確な判断と確認作業が求められます。

□■━━━まとめ━━━■□

令和8年分の扶養控除等申告書は、特定親族特別控除の創設により、記載対象者の所得要件に新たな分岐点(100万円)が設けられました。

企業は「源泉控除対象親族」の定義と所得基準を正しく理解し、従業員への周知と確認作業を徹底することが重要です。