2023.05.31 知らないと損する⁉お金や税金ニュースVol.54

【インボイス制度】免税事業者に対する「過剰な値下げ要請」は法律違反の可能性

今年10月1日から始まるインボイス制度に向け、

取引先の登録状況の確認など、確認作業に追われています。

今回、公正取引委員会が新たに公表した文書では、

「免税事業者に対する過剰な値下げ要請」に関するリスクが

記載されています。

□■━━━制度開始後も、経過措置による仕入税額控除が可能━━━■□

インボイス制度開始後において、免税事業者に支払う消費税が

直ちに仕入税額控除の対象から除外されるわけではありません。

具体的には、仕入税額控除に関する経過措置によって、

下記一覧のとおり制度開始後の3年間は支払った消費税の80%、

さらにその3年間は支払った消費税の50%については、

仕入税額控除の対象に含まれます。

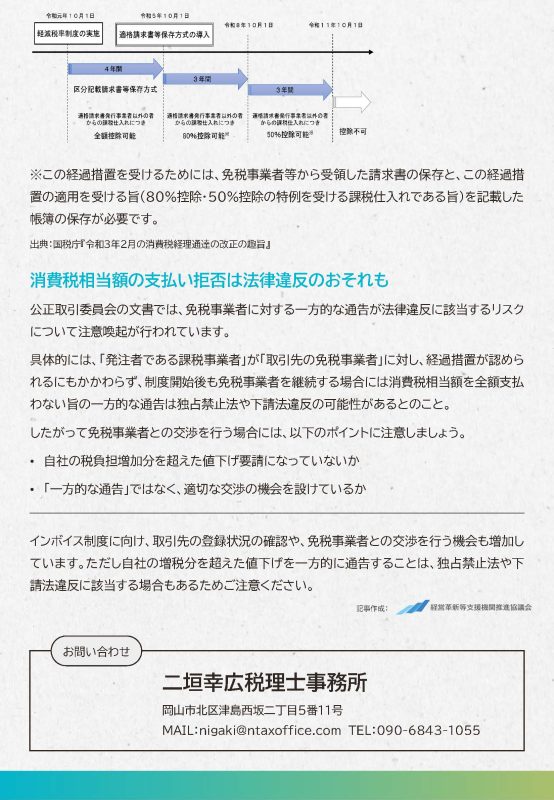

◎令和元年10月1日「軽減税率制度の実施」

令和元年10月1日~令和5年9月30日までの4年間

・ 区分記載請求書等保存方式

適格請求書発行事業者以外の者からの課税仕入れにつき

全額控除可能

◎令和5年10月1日「適格請求書保存方式の導入」

令和5年10月1日~令和8年9月30日までの3年間

80%控除可能(※)

◎令和8年10月1日から令和11年9月30日までの3年間

・ 適格請求書発行事業者以外の者からの課税仕入れにつき

50%控除可能(※)

◎令和11年10月1日以降

控除不可

※この経過措置を受けるためには、免税事業者等から受領した請求書の

保存と、この経過措置の適用を受ける旨

(80%控除・50%控除の特例を受ける課税仕入れである旨)を

記載した帳簿の保存が必要です。

出典:国税庁『令和3年2月の消費税経理通達の改正の趣旨』

□■━━━消費税相当額の支払い拒否は法律違反のおそれも━━━■□

公正取引委員会の文書では、免税事業者に対する一方的な通告が

法律違反に該当するリスクについて注意喚起が行われています。

具体的には、「発注者である課税事業者」が「取引先の免税事業者」に

対し、経過措置が認められるにもかかわらず、制度開始後も免税事業者を

継続する場合には消費税相当額を全額支払わない旨の一方的な通告は

独占禁止法や下請法違反の可能性があるとのこと。

したがって免税事業者との交渉を行う場合には、以下のポイントに

注意しましょう。

□■━━━まとめ━━━■□

インボイス制度に向け、取引先の登録状況の確認や、

免税事業者との交渉を行う機会も増加しています。

ただし自社の増税分を超えた値下げを一方的に通告することは、

独占禁止法や下請法違反に該当する場合もあるためご注意ください。

□■━━━━━━━━問い合わせ先━━━━━━━━■□

【発行】

二垣幸広税理士事務所

二垣幸広行政書士事務所

株式会社二垣経営研究所

【ご意見・お問い合わせ】

電話:090-6843-1055

FAX:086-899-6714

メール:nigaki@ntaxoffice.com

━━━━━━━━━━━━━━━━━━━━━━━━

記事の複製・転載を禁じます